Der Dividenden Hebel Simulator erlaubt Ihnen Ihre eigenen Berechnungen abzugleichen und liefert auch interessante Ideen für Investitionen.

Video Einführung

Werden Sie Premium Mitglied

Sofortiger Zugang zu allen Premium Elementen. Erlangen Sie die Kontrolle über Ihre Aktien-Investments zurück.

Auswählen der Aktie

Sie können aus der Dropdown Liste eine Aktie wählen, oder in der Auflistung. Die Aktien können nach Firmennamen oder Symbol sortiert werden.

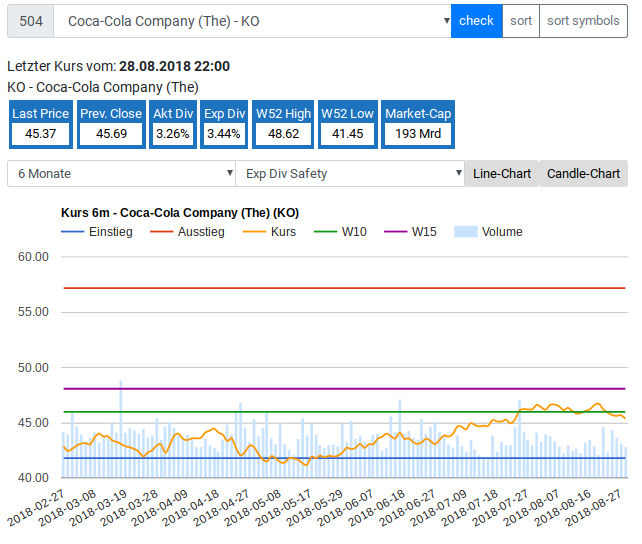

Im obersten Block sehen Sie aktuelle Daten

Im oberen Bereich wir der letzte Kurs der Aktie angezeigt. Dazu der Kurs vom Vortag. Damit erhalten Sie eine Idee, ob der Kurs steigt oder fällt. Hilfreich, wenn Sie auf eine Bodenbildung warten.

Dazu sehen Sie die aktuelle Dividenden-Rendite, also die tatsächlich zuletzt gezahlte Rendite auf das Jahr gerechnet. Und dazu die zu erwartenden Dividende für das laufende Jahr.

Die 52-Wochen Höchst- und Tiefst-Werte geben ein gutes Bild, über die aktuelle Position in dem Kursverlauf-Zyklus an. Die Aktienkurse gehen immer wieder rauf und runter, so hat man eine Idee über die mögliche Kursspanne.

Die Marktkapitalisierung ist wichtig für die Einschätzung der Bedeutung der Aktie. Gorsse Unternehmen sind weniger spekulativ als kleine Unternehmen, da dort viel mehr institutionelle Anleger vertreten sind.

Danach folgt die Chart-Auswahl. Sie können von 1 Monat bis 5 Jahre wählen. Die 6 Monate geben einen optimalen Eindruck. Die eingezeichneten Linien sind die DHS-Werte (Einstieg, W10, W15 und Ausstieg).

Der Simulator bietet verschiedene Berechnungen für die DHS-Werte. Wir haben einmal die aktuelle Dividende und auch die zu erwartende Dividende. Daneben, wurde versucht mit dem Safety-Werten den Sicherheitspuffer automatisch zu bestimmen. VORSICHT: Das soll nur eine grobe Idee geben und sollte nicht blind genutzt werden.

Sie können über die verschiedenen DHS-Berechnungen gehen und dabei wird der Chart entsprechend aktualisiert. Neben dem Linien-Chart, können Sie noch auf den Candle umstellen. Diese Einstellung ist eher für den 1-Monat und 6-Monate Chart sinnvoll.

Die blauen Balken im Chart zeigen das Handelsvolumen an. Bei mehr als 2 Jahre, werden diese ausgeblendet.

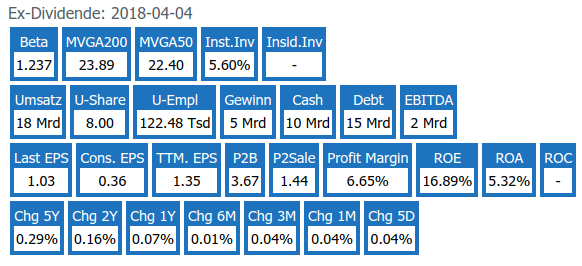

Technische Analyse vom Aktienkurs

Hier erhalten Sie eine Momentaufnahme, wie der aktuelle Kurs zu der Vergangenheit steht. Wenn verfügbar gibt die erste Zeile die letzte Dividende an.

Der Beta-Wert versucht den Ausschlag des Aktienkurs zu bestimmen: Wie verläuft der Aktienkurs dieser Aktie mit dem Markt. Eine 1 bedeutet, dass sich der Aktienkurs 1:1 mit dem Markt bewegt. Bei 0.5 bewegt sich diese Aktie um 1%, wenn der Markt sich um 2% bewegt.

MVGA200 + MVGA50: Das ist der Moving Average. Damit sieht man den Durchschnittskurs für 200 und für 50 Tage. Bildet etwas von der Marktteilnehmer Einstellung zu diesem Wert ab. Tieferer 50 Tage-Schnitt, deutet auf ein Gefallen hin. Der Wert läuft dem Markt hinterher. Ein erster Wert für die Bodenbildung-Erkennung.

Inst.Inv: Wie viel Prozent der Aktienbesitzer sind institutionelle Investoren. Hoher Wert ist besser als niedriger Wert, bei Dividenden Aktien mit langer Historie.

Umsatz: Aktueller Umsatz des Unternehmens. Zusaätzlich haben Sie den Umsatz auch pro Aktie (U-Share).

Gewinn: Laufender Gewinn und das verfügbare Cash.

Debt: Sind die Schulden des Unternehmens.

EBITDA: Gewinne vor Abzug von Schuldzinsen, Steuern und Abschreibungen.

Last EPS, zeigt wie viel vom Gewinn pro Aktie abfällt.

Cons. EPS, ein Versuch die laufenden Gewinne auf die Aktie umzurechnen. Ein höherer Wert kann bedeuten, dass das Unternehmen mehr Gewinn machen könnte.

P2B: Price to book value. Was die Aktie wert sein sollte, wenn man nur den Buchwert des Unternehmens nehmen würde. Nur ein Anhaltswert.

P2Sale: Anzahl der verfügbaren Aktien des Unternehmens durch den Umsatz.

Profit Margin: Ist die Gewinn Rentabilität.

ROE: Return on Equity, gibt die Rentabilität auf das Eigenkapital an.

ROC: Return on Capital, gibt die Rentabilität auf eingesetztes Kapital an.

Chg 5Y, 2Y, 1Y, 6M, 3M und 2D: Das sind die Abweichungen des aktuellen Kurses zu den Werten von 5 Jahren, 2, 1 und 6 Monaten, 3 Monaten und der letzten 2 Tage. Sehr gut für die erste Einschätzung der Bodenbildung. Zusätzlich mit dem Chart, kann man die Erwartungen der Marktteilnehmer erahnen. Stoppt das Verkaufen nun langsam? Schwächt der Kurs nun langsam ab, und ist am derzeitigen Kurs-Höhepunkt angekommen? Nutzen Sie hierzu auch die eingezeichneten DHS-Werte im Chart für eine Einschätzung.

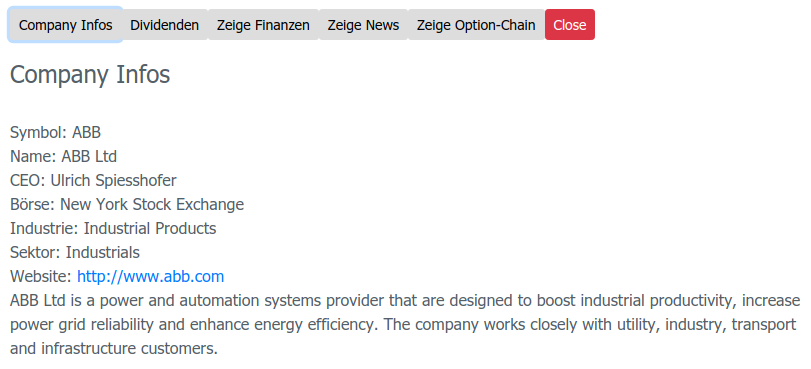

Company Infos

Durch Klick auf die Company Infos, erhalten Sie die Informationen zum Unternehmen und auch das Kürzel der Aktie.

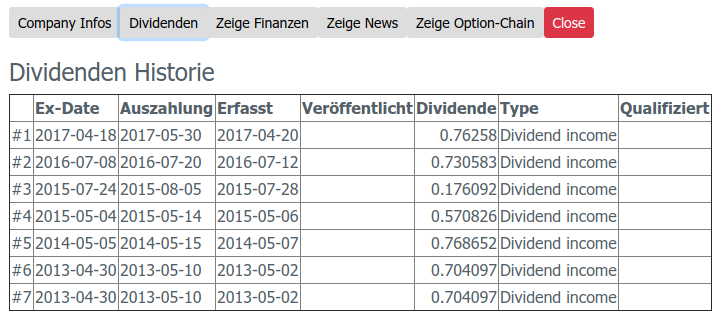

Dividenden

Die Dividenden bieten einen kurzen Einblick, über die laufenden Zahlungen. Gerade bei amerikanischen Aktien, erhalten Sie Teile der Dividende über das Jahr verteilt. Ganz unten in der Aktien-Detailansicht erhalten Sie die Dividenden Historie der vergangenen Jahren. Hier sehen Sie die letzten wichtigen Zahlungen.

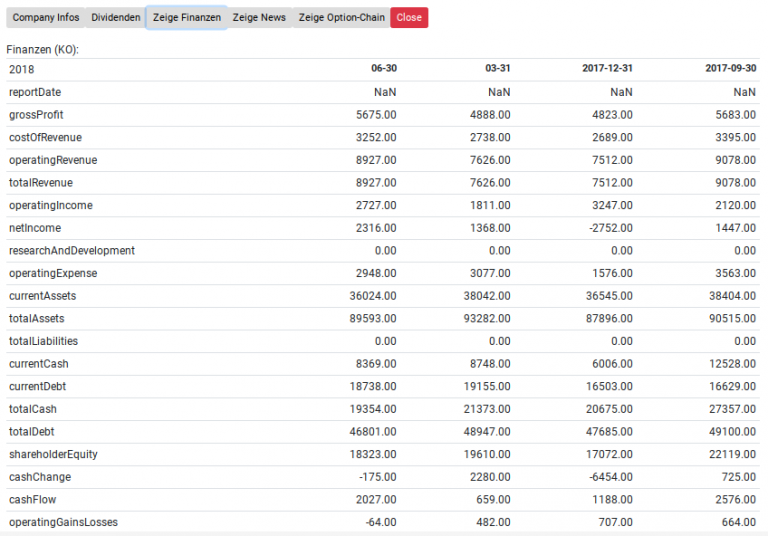

Finanzdaten

Unter Finanzen, erhalten Sie die letzten 4 Quartel. So können sich sich einen Eindruck verschaffen, ob das Unternehmen schrumpft, wächst oder sich hält.

Die Zahlen enthalten die verschiedenen Rubriken der Bilanzen. Die ersten zum Ansehen sind die Umsatzzahlen (totalRevenue), die Gewinne (grossProfit) und der Cashflow (cashFlow). Die OperatingGainsLosses Anzeige, erspart Ihnen das Rechnen und zeigt operative Gewinnseite des Unternehmens.

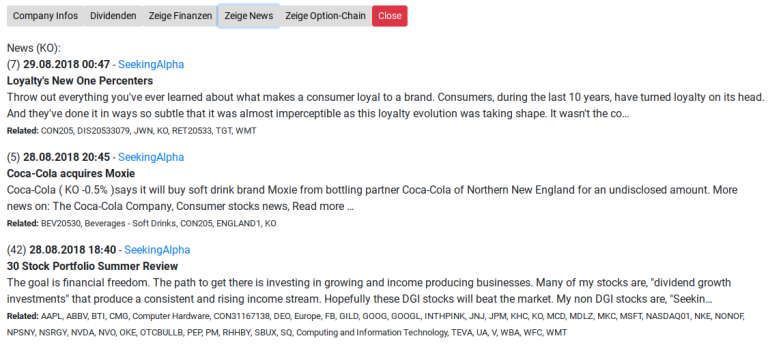

News - die Nachrichten zum Unternehmen

Die News enthalten Nachrichten, in den das Symbol der Aktie erwähnt wurden. Die Zahl in Klammer vor dem Datum zeigt, wieviele andere Aktien ebenfalls erwähnt wurden.

Je kleiner die Zahl, desto spezifischer ist die Meldung auf die Aktie selbst. Grosse Zahlen, deuten eher auf Branchenmeldungen hin.

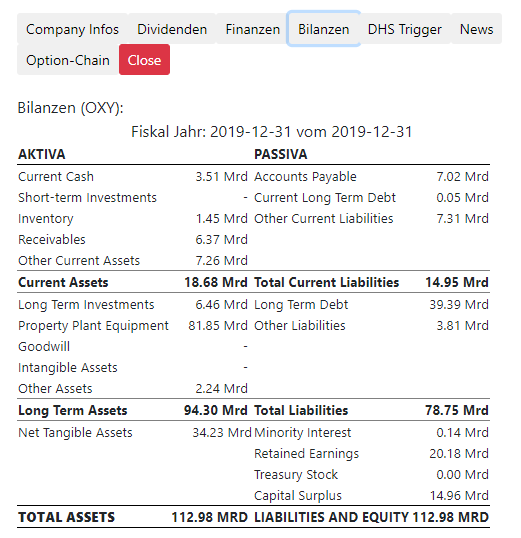

Bilanzen - Überblick der Unternehmenszahlen

In der Regel haben Sie mindestens 4 Jahre Rückblick über die Bilanzen des Unternehmens. Damit können Sie Ihre Investment-Ideen auch mit den Fakten abgleichen.

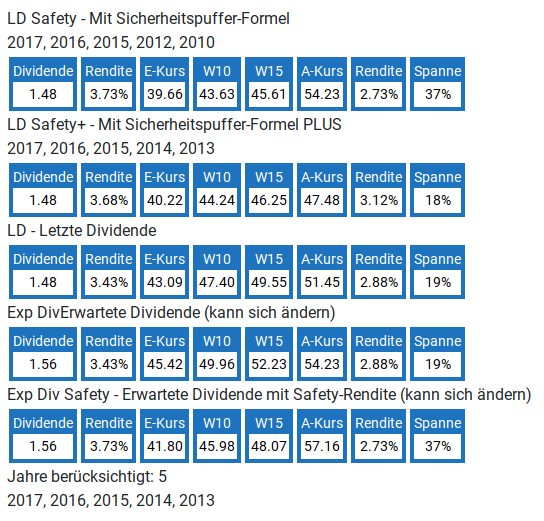

Dividenden Hebel Strategie Werte - DHS Werte

Das schwierigste ist die Berechnung mit dem Sicherheitspuffer. Deswegen berechnen wir hier gleich verschiedenene Werte, um eine Annährung des Sicherheitspuffer zu simulieren. Jede Aktie sollte selbst kontrolliert und entsprechend angepasst werden!

Unter dem Titel der Aktie, werden die verwendeten Jahre angezeigt. Man kann diese Jahre anpassen, durch entsprechende Auswahl der historischen Werten unten.

Dann geben die kleinen Boxen die Werte an.

Werte

Dividende: Der Wert, welcher für die Berechnung genutzt wurde.

Rendite: Die Dividende durch den E-Kurs geteilt.

E-Kurs: Ist der berechnete Einstiegs-Kurs für diese Methode.

W10: Der Einstiegskurs multipliziert mit 110% (also 1,1). Das ist der erste Ausstiegspunkt. Bei Aktien mit weniger als 3% Dividenden-Rendite, sollte man hier aussteigen. So geht man auf Nummer Sicher und hat 3 Jahre Dividende kassiert 😉

W15: Ist der Einstiegskurs mutlipliziert mit 1,15. Also nach 15 Kursgewinn. Ich persönlich versuche immer öfters bei 10-15% Kursgewinn auszusteigen und damit mein Risiko zu minimieren.

A-Kurs: Ausstiegskurs. Spätestens hier, ist die Wahrscheinlichkeit einer Kurskorrektur rein statistisch anhand der historischen Daten zu hoch.

Rendite: Diese Rendite bezieht sich auf den A-Kurs und soll eine Idee geben, inwieweit die DHS-Berechnung von den historischen Daten abweicht.

Spanne: Je grösser die Spanne, desto schneller wird in der Regel der W10 erreicht. Dazu gibt die Spanne auch an, ob es realistisch ist auf einen W15 zu warten.

Formeln

LD Safety: Nutzt die Rendite-Werte der letzten 5 Jahre. Zuerst wird der LD berechnet, also der Durchschnitt. Dann werden die Jahre erneut durchgelaufen und alle Jahre, die unter der maximalen Rendite sind, ignoriert. Dabei werden dann eventuell fehlende Jahre durch noch weiter zurück liegende Jahre ergänzt.

LD Safety Plus: Berechnet den LD Safety und den Exp Div Safety. Dann werden pessimistischeren Werte genutzt. Gerade bei Aktien, die grösseren und öfteren Schwankungen erlegen sind, hilft dieser Ansatz. Es gibt Aktien, die ständig gute Renditen liefern, doch extrem auf die allgemeine Weltkonkonjunktur, wissenschaftliche Errungenschaften und Kriege (aller Art) reagieren.

LD: Nutzt die Rendite-Werte der letzten 5 Jahre.

Exp Div: Nutzt die bereits laufenden Dividenden-Zahlungen. Dabei werden die Werte auch hochgerechnet. Also fortgesetzt. Gerade bei Aktien mit mehreren Dividendenzahlungen pro Jahr, erhalten so eine stetige Anpassung.

Exp Div Safety: Berechnet die Exp Div Werte. Dann werden die Jahre erneut durchgelaufen und alle Jahre, die unter der maximalen Rendite sind, ignoriert. Dabei werden dann eventuell fehlende Jahre durch noch weiter zurückliegende Jahre ergänzt.

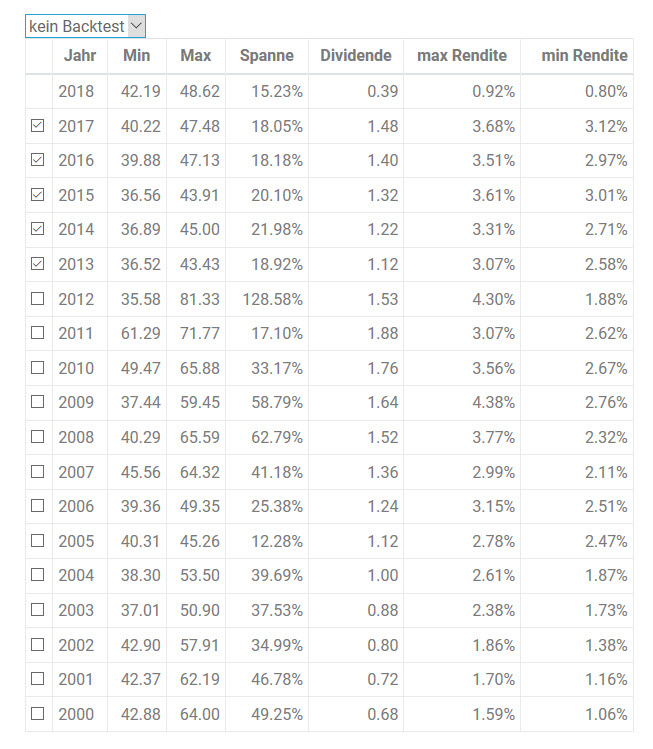

Historische Werte

Hier können Sie gezielt die genutzten Werte für die DHS-Berechung auswählen. Damit können Sie extreme Ausreisser auslassen. Die Dropdown-Liste ermöglicht auch einen Backtest. Prüfen Sie damit Ihre Annahmen.

Den Chart müssen Sie nach einer Änderung neu zeichnen lassen. Klicken Sie dafür einfach auf den Button „Line-Chart“.